信用扩张的速度是决定短期宏观表现的最重要变量,或许没有之一。

疫情爆发之后,中国曾出现了连续四个季度的快速信用扩张。2020年当年新增社融的规模接近35万亿元,不仅绝对值是历史最高,新增社融与GDP之比也是历史最高。这一轮信用扩张的顶点是2020年四季度。今年3月以来,M1、M2和社融等货币指标的同比增速一路下行,信用扩张开始进入下半场。

我们认为,信用扩张的速度能否稳住并回升,是判断2022年宏观经济表现的主逻辑。

过去这些年,究竟谁在宽信用?

要回答这个问题,首先要明确过去这些年,究竟谁才是扩信用的主力军。

本文没有按照传统的居民、政府和企业三部门划分,因为每个部门里有不同的故事。房地产企业和出口企业虽然都属于企业部门,但实际上处于两个“平行世界”。因此,本文重点关注两个当下最重要的主题,即房地产和广义政府行为。其中,房地产相关的信用扩张既包括房地产公司的开发贷款和发债,也包括个人房贷的增量(正规和非正规)。广义政府行为既包括为财政开前门而不断扩张的政府债务,同时也包括由基建投资延伸出的隐性负债并由此实现的信用扩张。

本文选择用社会融资规模增量来衡量信用扩张变化,而没有用普遍意义上的社会融资规模存量的同比增速来衡量信用扩张速度,主要有两方面的考虑。一是绝对值更加直观,能够清晰看到信用扩张是更多还是更少。特别是经过统计范围对齐和平滑之后的社融增量指标,每一轮起伏看得更加清晰、直观。二是过去十年里,社融存量同比和社融增量绝对值对应的信用周期大致相同,而在起始和结束阶段,社融增量的表现更加敏感一些。

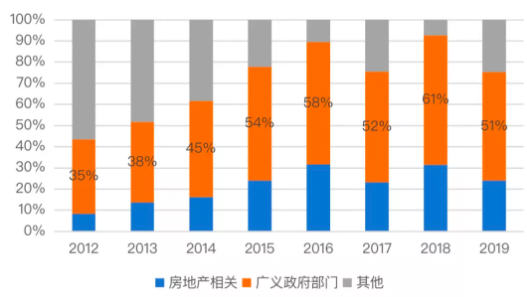

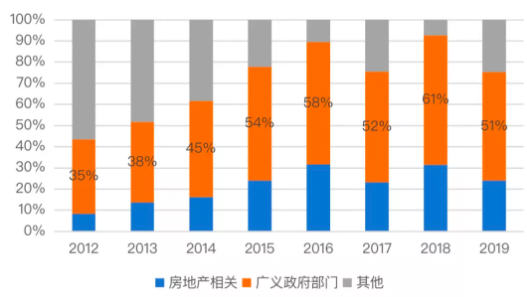

按照上述逻辑对当年新增社融进行拆分(具体的技术细节见文后附录),可以发现近五年来,房地产和广义政府行为对信用扩张实际上起到了主导作用。如图1,2015-2019 年,广义政府行为对信用扩张的贡献都在50%以上,加上房地产相关的部分,两者对信用扩张的加总解释力在80%左右。剩余的其他部分包括个人消费贷款、制造业投资贷款和短期流动贷款等等。从量级上看,这部分很难成为实现信用扩张的主力。换言之,如果房地产和基建投资不能发挥更大的作用,接下来或许很难看到信用扩张出现实质性的改善。

图1 不同部门新增社融占比

值得注意的是,虽然基建投资增速在2018年出现显著下滑,但广义政府行为对信用扩张的解释力却大幅增强了。数据层面的原因是2018年分母部分社融增量的降幅过大,而基建投资增速虽然大幅下滑,但同比增速依然是正的,导致广义政府行为带来的信用扩张绝对值基本保持稳定,所以解释力被动上升。当然,由于其中涉及到大量估算,所以这个时期广义政府行为对应的信用扩张规模存在高估的可能性,但在量级和现实解释力方面应不会有明显误判。

信用扩张的基本模式

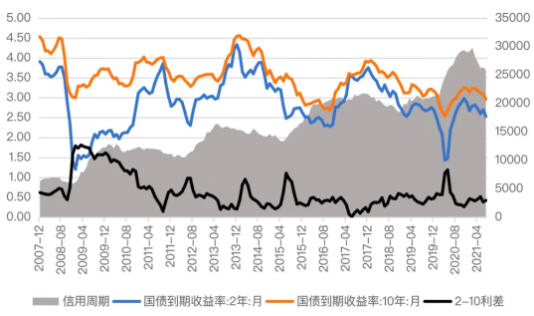

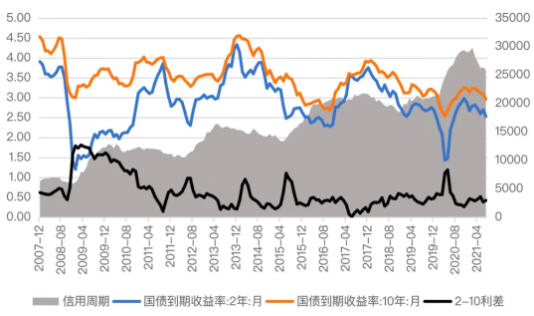

除了从主题(/部门)层面观察信用扩张,我们还可以从过去几轮信用变化中探寻信用扩张的基本模式。用经12个月平滑后的新增社融规模来衡量的信用变化,如图2所示,过去十五年里共出现了四轮真正意义上的信用扩张,起始点分别是2009年初,2012年中,2015年中以及2020年二季度。

图2 信用扩张的基本模式

观察上述四次信用扩张阶段,可以总结出如下基本模式:

(1)在实现信用扩张之前,总能看到利率快速下降,且利率曲线快速变陡。这表明央行此时的货币政策取向变得宽松,短端利率下降更快。

(2)此后,随着信用扩张正式到来,利率水平会逐渐上升,前期快速陡峭化的曲线也会逐渐变平。

其中,货币政策放松是实现信用扩张的必要条件而非充分条件。一个典型的例子是2014年初,出现类似情况(即利率下行且利率曲线快速变陡)时,有两个重要背景:

一是市场刚经历了2013年下半年的“钱荒”冲击。这一阶段的利率下行一部分源自央行的政策调整,还有一部分是前期利率过快上涨的回调。

另一个背景是2013年房地产调控政策呈现全年趋严且逐渐加码的状态,2014年初房地产新开工面积出现大幅下滑,2014年全年新开工面积同比增速为-10%。

信用扩张的起始总是来自于货币政策的调整,但到了正式启动阶段,往往又会对应利率持续上涨。这并非意味着利率与信用变化是单向且线性的关系。简单说,利率就是资金的价格。一方面,信用扩张意味着对资金的需求在增加,这会推升利率水平。另一方面,利率上升意味着资金变得更贵,反过来又会抑制信用扩张。这两个机制究竟哪个占主导,或者在哪个层面更能反映某种机制,值得进一步探讨。

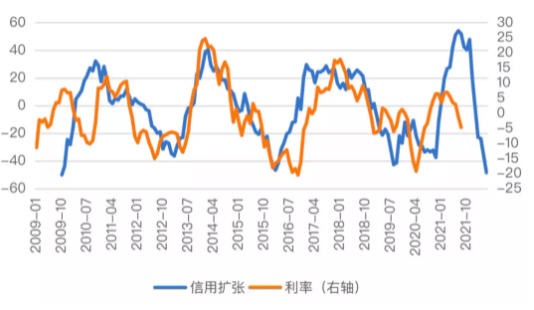

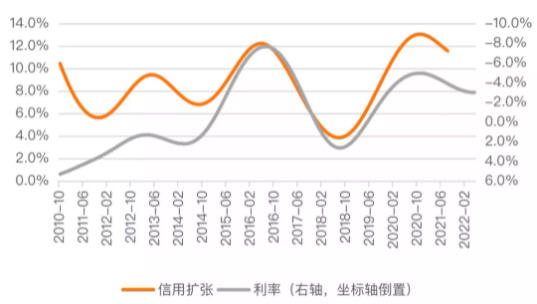

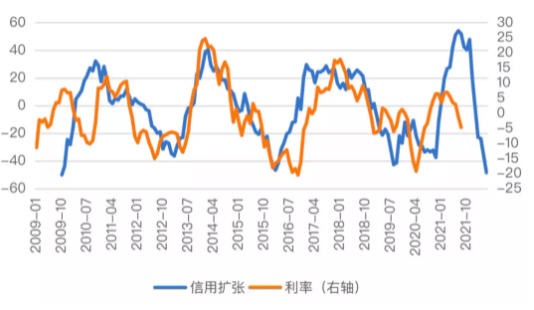

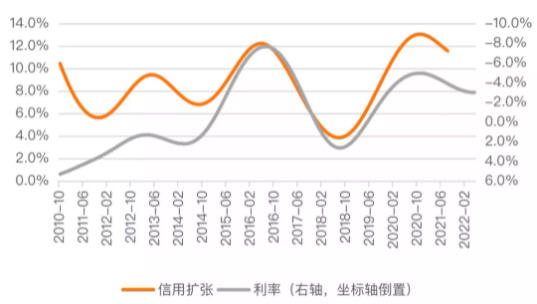

本文运用HP滤波将利率和新增社融规模两个指标的趋势项和周期项分离,发现一个有趣的事实。如图3、图4所示,在周期项层面,新增社融规模比较稳定地领先于利率,领先周期大概为三个季度。而在趋势项层面,利率变化又比较稳定地领先于新增社融规模,领先周期大概也是三个季度。这或许说明,利率上升对信用扩张的抑制作用是一种偏长期的影响,或者是一种趋势性的影响。周期层面,更多还是信用变化在引领利率的变化。

图3 周期项:信用扩张领先9个月

图4 趋势项增速:利率领先9个月

综上所述,脱离了现实中的经济主体就无法实现信用扩张,其中最重要的就是房地产相关的部分和广义政府部门。接下来,要想看到信用扩张,可能首先需要观察到央行的货币政策变化以及利率曲线的变化。而在信用扩张尚无明显端倪的情况下,利率的大方向是相对比较确定的。

附录:

1. 社会融资规模的统计口径在2017年前后发生了变化,最主要的内容是纳入了一般政府债务,所以要在前面逐月增加当月新增的一般政府债务规模,做到指标统计口径前后对齐。

2. 房地产相关的信用包括以下几部分:(1)房地产企业当年新增的信用债规模;(2)商业性房地产贷款规模,包括个人住房贷款和房地产开发贷款;(3)非常规个人住房贷款,主要是指通过住户长期经营贷款违规流入房地产的部分。这个现象在2017年收紧房贷后比较普遍,2020年尤为突出。处理方法是用2006-2015年的住户长期房贷均值水平衡量正常贷款规模,然后用2016-2019年的住户中长期经营贷款减去正常贷款规模,差额部分是非常规个人住房贷款。

3. 广义政府部门的信用包括以下几部分:(1)一般债和专项债;(2)用间接法测算的基建对应的隐性负债,具体方法是用基建投资规模减去预算内资金和民间投资(背后的逻辑可参考朱鹤,盛中明:基建投资低迷之谜)。

但是,此处存在一个问题,即2017年之后不再公布基建投资规模绝对值,只能靠同比数据倒推。这种做法在合成新的同比增速时或许没有太大影响,但有可能会高估的基建投资规模和隐性负债规模的绝对值。这一点同样体现在总体固定资产投资指标上,用固定资产投资规模算出的同比增速,在2017年之后显著低于公布的增速,但在房地产开发投资数据上没有出现。根据统计局的官方解释,这是统计口径和样本企业出现了调整。

因此,为了避免高估这部分负债,需要计算一个折算系数来尽可能消除这部分影响。我们的处理方法是:首先用实际公布的同比数据倒推出一个“虚拟”的总体固定资产投资规模,然后折算系数=(实际总体固定资产投资规模-房地产开发投资规模)/(“虚拟”的总体固定资产投资规模-房地产开发投资规模)。结果表明,该折算系数在2017-2020年分别是0.985,0.925,0.721,0.636。这说明折算系数的引入很有必要。同时,在经过系数修正后的隐性负债规模增量在2018年基本与2017年持平,在2019-2020年显著下降,与现实情况基本吻合。

4. HP滤波方法中的lambda参数设为14400。

中国金融四十人论坛出品,未经授权禁止转载。

未收藏

未收藏