美元利率是全球金融资产的定价之锚,美联储则是短期美元利率的定价之锚。这也是为什么美联储的一举一动都格外引人注目的原因。自格林斯潘以来,但更主要的是自伯南克以来,清晰透明的和市场沟通成为美联储工具箱里最为重要的工具。没错,美联储工具箱里最重要的工具就是麦克风。

不是所有的机构都能把麦克风作为最重要的工具,这里至少得有三个必要条件:(1)清晰明确的政策框架(美联储现在的这个框架就是通胀目标制及其对应的操作框架);(2)长期言出必践的历史记录;(3)对未来有比较前瞻性和可信度的预判(包括考虑到自身行为对未来的影响)。

2021年以来,美联储在后两个条件上,特别是在第三个条件上达标程度有所下降。虽然这不是美联储一个央行的问题,背后更重要的原因是我们生活的世界正在发生深刻的变化,但这一问题导致的结果是美联储的预期管理往往会带来意想不到的市场波动。在本周最新的美联储议息会议后,市场和美联储似乎终于达成了和解,市场对美联储未来政策路径的预期与美联储对自己未来政策路径的预期终于基本一致。

在这样一个时点,去预测美联储的下一步也许毫无意义,毕竟已经形成共识了。但越是高度共识的时刻,也许思考一下共识以外的可能性就越有必要。

美联储眼中的美国经济和政策态势

➤ 通货膨胀波动下行

美联储看到的是通胀水平震荡向下的趋势。虽然近几个月通胀在环比意义上并没有进一步走低,今年1月甚至出现了环比的大幅反弹,但从鲍威尔在记者会上的表态看,一方面他不认为这改变了趋势,另一方面他也怀疑1月的环比大涨可能是意味季节调整的技术因素导致。他甚至“泄露”了3月底才会公布的2月的PCE通胀数据——读数又回到了2.5%的正常区间。

从联储成员对通胀的预测看,他们对核心通胀的预测中位数分别是2024年2.6%,2025年2.2%,2026年2.0%,对通胀回归目标的信心满满。换言之,联储虽然没有宣布胜利,但在他们与市场的沟通中,已经看不出对搞不定通胀的明显疑虑。

➤ 经济表现出高度韧性

美联储看到的是一个出乎他们自己预料的强劲的美国经济。去年12月,他们对2024年全年经济增长的预测中位数仅为1.4%,短短2个多月后,这个预测的中位数已经上升到了2.0%。

劳动力市场也仍然继续处于供需紧平衡的状态,失业率已经连续25个月低于4%,是近50年来最长的记录。每个月新增的就业都超过20万人,美国现在的就业人数已经比疫情前的高点还要高出500多万人,这还是在疫情期间有很多人提前退休,同时婴儿潮一代逐渐退出劳动力市场的背景下发生的。

不仅如此,美联储对未来几年增长和失业率的预测基本维持在2%和4%,可见美联储看到的是一个持续保持韧性的美国经济。

➤ 货币政策处于紧缩区间

美联储的官员们,特别是鲍威尔本人,已经在多个场合反复表达过了政策利率已经处于紧缩区间,他们认为美国的货币政策态势现在是紧缩性的。

美联储官员们自己预期的中期利率是2.6%,可以把这一利率看作是美联储官员心目中的中性利率,现在5.25%-5.5%的政策利率要比中性利率高接近300个基点,这也佐证了美联储相信现在的货币政策处于相当紧缩的区间。

更为重要的是,在通胀震荡下行的环境下,保持名义利率不变就意味着实际利率震荡上行,相当于变相收紧货币政策。因此,即便美联储希望货币政策态势不变,在通胀下行的环境下也意味着美联储需要降息。

有了上述这些观察,如果把自己摆到美联储决策者的视角,猜测他们的货币政策取向似乎并不困难。

第一,再度加息的可能性为0。做这样的判断并不困难,因为任何人如果对经济、通胀和货币政策态势判断如上,都不可能再选择加息了。如果未来通胀的水平比想象中更高,那最多也就是将利率在高位多保持一段时间,加息的必要性已经不存在了。当然,这个判断的前提是不会出现特别异常的冲击。

第二,美联储内心渴望降息。无论从美联储官员对未来增长和通胀的预测,还是鲍威尔记者会的表态看,美联储已经做好了降息的准备。毕竟,通胀在震荡下行,经济如此有韧性,而货币政策已经很紧,且会随着通胀的走低被动进一步收紧。美联储肯定希望能完成一个完美的“软着陆”,但越迟降息,“着陆”的姿势就会越硬。

最暴露这种心态的也许是鲍威尔记者会上的一个重要细节:当记者问他是否担心近期美国金融条件放松会导致通胀反弹这个问题的时候,鲍威尔选择了顾左右而言他。在这种情况下,没有否认就是承认,鲍威尔不担心金融条件放松。换言之,他不担心市场替美联储降息。再换言之,他内心想降息。

第三,美联储的处境决定了降息也许会遵循“缩减原则”。虽然内心渴望降息,但在通胀的前景仍然存在一定不确定性的情况下,美联储降息的决策会是高度耐心的。这里面基本的原因是美联储面对着不对称的风险和不对称的政策选择空间。

首先,美联储目前面对的取舍本质上是在过早降息通胀意外反弹和过晚降息经济意外走弱之间的取舍,近期的数据似乎无法证明后者的可能性更高,因此美联储仍需要保持耐心。

其次,美联储自身的政策选择存在不对称性。美联储事实上已经排除了加息的可能性,但如果经济超预期放缓,美联储是有快速降息的选择的。这样的政策选择集,在看清楚之前降息只能保持耐心,因为利率只能朝一个方向走。

第三,在通胀反弹和经济走弱之间,美联储更加无法接受的是前者,毕竟美国刚发生过40年未有之高通胀,联储在这一过程中信誉是有所受损的。因此,在形势特别明了之前,美联储也许也会采用“缩减原则”,就是缓慢而小心地降息,走走看看。但如果经济明显减速,则可以大幅降息。

美联储的散点图目前预测的降息幅度是2024年3次,2025年2次和2026年3次。如果前面分析的“缩减原则”是正确的,而且经济和通胀的发展正如美联储预测的那样,目前看2024年降息2次的概率其实不低于降息3次的概率。降息的结果是,美联储预测了美国经济会实现一个完美的“软着陆”。

但是,真的会“软着陆”吗?

两种其它可能的情形

美联储官员们预测的未来美国增长、通胀和利率的路径,在我看来至少有两点内在的不一致性。

第一,接近稳态时2%的增长、2%的通胀、4%的失业率与2.6%的中性利率之间的不一致性。2%的增长、2%的通胀、4%的失业率对于美国这样的成熟经济体是相当不错的经济表现了,远好于全球金融危机后美国经济的表现。

但这么好的经济表现下,2.6%的中性利率对应的是0.6%的实际中性利率,大致就是美国在全球金融危机后的实际中性利率水平。很难想象什么样的机制可以使得稳态的经济表现更好,而实际中性利率却没有变化。在我看来,美联储不是把未来的经济表现想的太好了,就是把未来的中性利率想的太低了。

第二,“很紧”的货币政策和完美“软着陆”之间的不一致性。美国的实际利率也好,政策利率和美联储认为的中性利率之间的差值也好,目前都在略低于3%的水平,这看起来是一个相当紧的货币政策了(对比一下,我国现在30年国债的名义利率是2.5%)。这么紧的货币政策下,经济还能“软着陆”的机理很难理解。所以,一个更简单的可能性是货币政策没有很紧,或者经济不会“软着陆”。

看到了这些不一致性,可以想象一下逻辑更自洽的情形是什么?我能想象出两种情形。

➤ 情形1:重回90年代

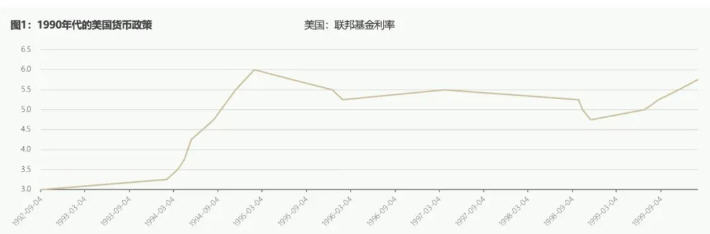

图1是美国1990年代的联邦基金利率。图2则是1990年代美国通胀和失业的情况。从这两幅图可以看出,1993年以后美国的通胀水平处于一个相对较高的水平,因此美联储开始一轮“暴力“加息,在1994年2月到1995年2月这一年时间里,美联储连续加息300个基点。此后,美国的通胀逐步回落,但失业率不仅没有上升还趋势性的下降,美国经济在1996年成功实现“软着陆”(此事最大的受益者是当时的美国总统克林顿,因为经济很好,以压倒性优势在大选中获胜)。

此后的事情就更有意思了。1996年以后,美国经济继续一路高歌猛进,失业率继续下降,降到了远低于当时认为的5.5%的自然失业率的下方,而且通胀也保持温和水平。看到这一情形,当时美联储副主席布林德和美联储的执委耶伦找到格林斯潘,表达了他们对经济过热的担心并敦促加息。

格林斯潘做出了当时数据中还完全没有明显证据的一个重大判断:因为互联网革命和相应的投资,美国的劳动生产率会得到大幅提升。在这样的情形下,经济会走高,失业率会下降但通胀不会上升,因此无需加息。事实证明,格林斯潘是对的。美联储保持了利率在5.5%附近,失业率一直走低到4%附近,美国股市也出现了持续数年的牛市,虽然最后以纳斯达克泡沫破裂收场。

当下的美国经济也许可以是1990年代的复刻:同样也是“暴力“加息,同样也是新一轮技术革命和对应的投资热潮——这一次是以人工智能为代表,同样也是经济高歌猛进而通胀回落至合理区间,同样也是劳动力市场很紧,同样也是数据中尚无法看到劳动力生产率的大幅提升。

如果是这样,美国1990年代的政策利率走势也许就有指向意义——基本一直维持高位。如果用中性利率的语言表述,就是美国的中性利率因为技术革命和劳动生产率的提升而系统性地升高了。

数据来源:wind.

数据来源:wind.

➤ 情形2:重回中级宏观经济学

另一个逻辑自洽的情形就是重回经典的中级宏观经济学(图3)。在教科书的情形中,总供给曲线在相当的区间内是水平的,这时总产出由总需求决定,总需求增加对应产出增加但价格不会发生大的变动。

但当总产出到达潜在产出附近的时候,也就是社会资源得到比较充分的利用的情况下,特别是劳动力已经充分就业的情况下,这时再增加总需求就不会导致产出的增加,而是会带来通货膨胀。

与这种情况相对应的就是一个L型的菲利普斯曲线,在总供给曲线水平的部分,总需求增加带来的是失业率的下降和通胀水平的基本稳定。但当实现了充分就业之后,总需求再增加,就只能带来通胀的上升而不会带来失业率的下降。

来源:作者自制。

美国经济目前处于什么位置?

很可能是处于L型菲利普斯曲线拐点的位置。美国前期的去通胀都是通胀率明显下降而失业率没有上升,这是因为美国经济是沿着菲利普斯曲线垂直的部分回归常态,这时候通胀下行但失业率不会增加。但如果再往前,我们也许会观察到经济突然冷却和失业率较为明显的提升。

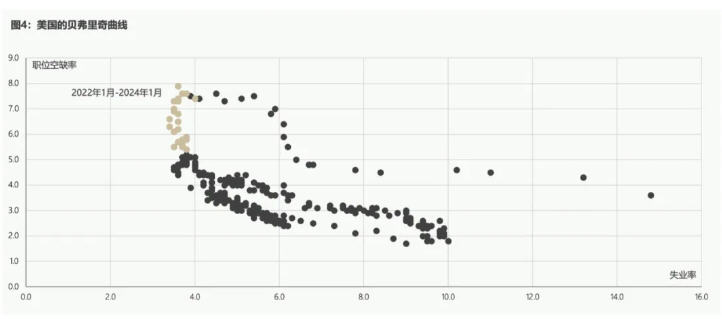

从美国的贝弗里奇曲线的走势来看,似乎也能佐证这一点。过去两年美国劳动力市场回归常态完全是通过对劳动力需求的下降来实现的,而失业率一直保持在低位。但如果历史的数据有任何指向意义,下一步劳动力市场将会在需求下降的同时,伴随着失业率的明显上升。

换言之,美国经济的韧性和几乎完美的去通胀也许只是因为还没到拐点,美联储不应该因为现在的经济看起来有韧性就线性外推两年之后经济还能保持当前的增速。当拐点到来的时候,美国经济会回到熟悉的状况,低增长、低通胀和低政策利率。

对金融市场和政策的含义

……

本文节选自《推演美联储的下一步》,作者郭凯系中国金融四十人研究院高级研究员。微信扫码可阅读完整文章。

未收藏

未收藏